- 136****1003 3分钟前购买了培训课程2023春季日元投资机会线上发布会

- 188****0068 1天前购买了培训课程2023春季日元投资机会线上发布会

- 136****6009 1天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

- 133****5987 2天前购买了培训课程2023春季日元投资机会线上发布会

- 136****4589 3天前购买了培训课程2023春季日元投资机会线上发布会

- 137****6789 3天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

美联储“大逆转”?投资大佬料年内降息100基点

周一,以高盛集团的Jan Hatzius为首的经济学家表示,他们不再预计美联储下周会加息,理由是“银行体系近期面临压力”,维持美联储将在5月、6月和7月加息25个基点的预期不变,现在预计终端利率为5.25-5.5%,并称3月份之后的加息路径存在相当大的不确定性。

在高盛发表言论后,美国两年期国债收益率延续跌势,日内一度大跌23个基点,一度跌至4.39%,创下自1987年10月以来的最大三日跌幅。美股三大股指期货拉升,道指期货涨1.2%,道指期货涨1.7%,标普500指数涨1.6%。亚市接近午盘时,恒指涨幅扩大至2%,恒生科技指数涨近4%。MSCI亚太指数抹去跌幅,此前一度下跌0.9%。创业板指跌幅扩大至1%,深证成指跌0.29%。

美元指数延续跌势,日内下跌0.44%,至103.79,为2月21日以来新低。非美货币多数上涨,澳元兑美元日内涨超1.3%,纽元兑美元日内涨超1%,美元兑日元日内跌逾0.85%。据新浪报价,离岸人民币兑美元日内涨超700点,报6.8671。据CME美联储观察,3月加息50个基点概率降为0。

高盛报告写道,财政部、美联储和联邦存款保险公司(FDIC)发布了两项重大政策公告,旨在稳定银行系统,以应对近期银行倒闭和存款持续外流的风险。我们预计,这些措施将为面临存款外流的银行提供大量流动性,并提高储户的信心。但它们没有像2008年那样让FDIC为没有保险的账户提供担保。鉴于今天宣布的行动,我们不指望国会近期的行动能提供保证。考虑到银行体系的压力,高盛不再预期FOMC会在3月22日的下次会议上加息。

潘兴广场资本创始人阿克曼也表示,尽管美联储进行干预,但更多的银行可能会倒闭。

美联储现在被认为有可能在下周加息25个基点,此前交易员认为加息50个基点的可能性高于75%。OIS曲线显示,联邦基金利率可能在六个月后达到约5%的峰值,低于上周三定价的5.74%。

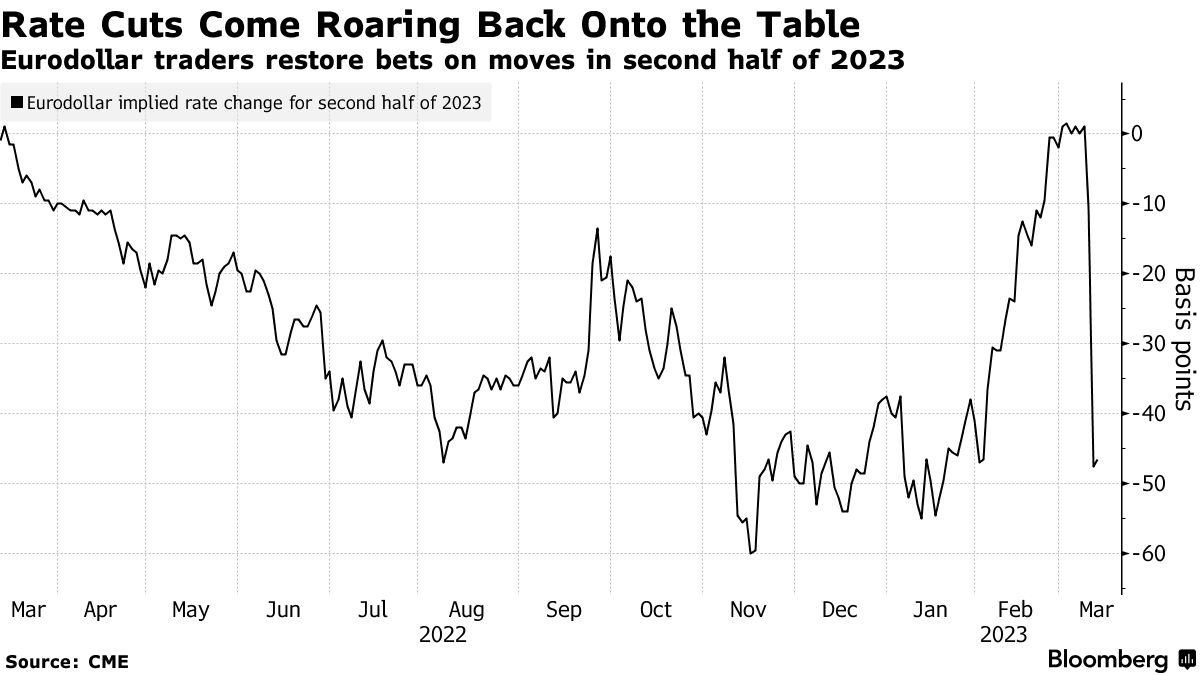

欧洲美元市场开始押注美联储今年下半年将降息两次。掉期交易员还下调了对八个主要发达市场经济体央行利率六个月变化的预测,加拿大和挪威预计将在这段时间内维持政策不变。

“我们继续期待美联储在下周的会议上加息25个基点”,摩根大通首席美国经济学家Michael Feroli在周日的一份报告中表示。“甚至在银行业出现问题之前,我们就认为加息50个基点是不明智的,而且我们仍然认为情况如此。”

幅度较小甚至暂停紧缩行动将使鲍威尔和他的同事有更多时间来评估银行体系是否会出现进一步的问题。美国财政部一位高级官员周日在电话中告诉记者,有些机构看起来与SVB甚至 Signature有一些相似之处。

澳大利亚和新西兰银行集团的经济学家周一在一份报告中写道:

“SVB倒闭的全面影响可能需要一段时间才能显现出来。市场最关心的是蔓延风险、风险情绪恶化以及可能出现更广泛的金融危机。”

知名投资人拉里·麦克唐纳(Larry McDonald)甚至表示,为了防止危机在金融体系中蔓延,硅谷银行崩塌可能会促使美联储在今年12月前降息100个基点。

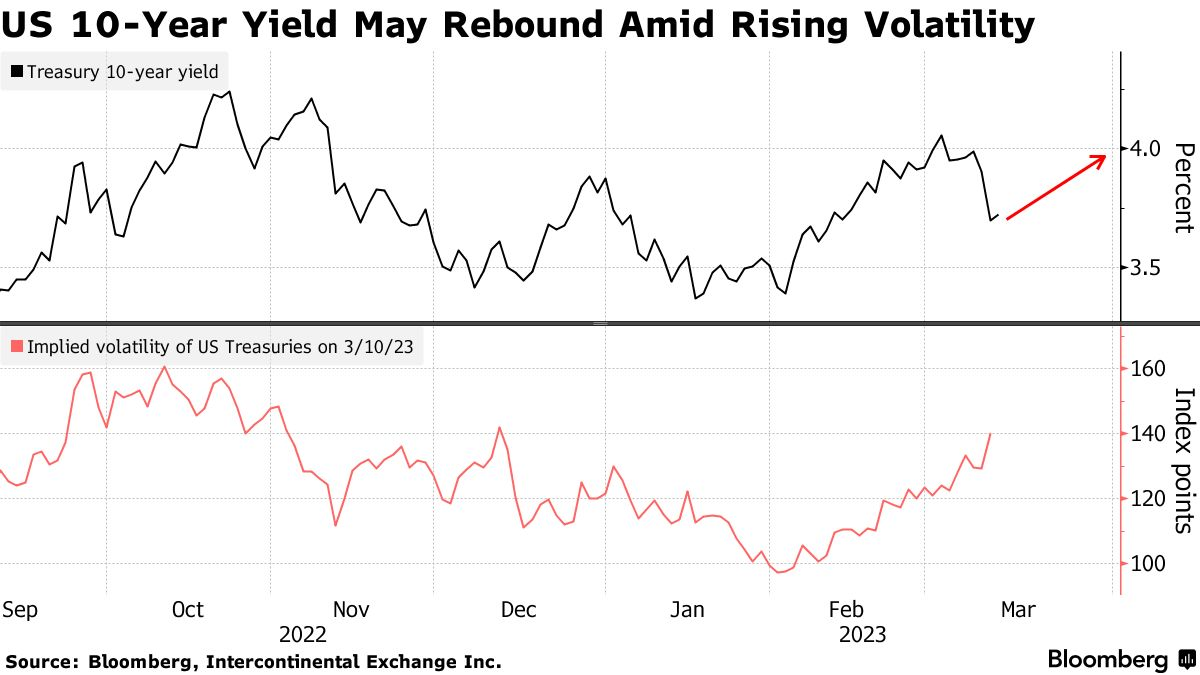

不过,三菱UFJ摩根士丹利证券公司(Mitsubishi UFJ Morgan Stanley Securities Co.)和加拿大皇家银行资本市场(RBC Capital Markets)认为,美国10年期国债收益率可能回升至4%,因为美国政府为遏制硅谷银行破产蔓延风险而采取的措施将绘抑制避险资产的需求。将于周二公布的美国通胀数据可能会让交易员再次陷入疯狂,如果价格上涨速度快于预期,这将给美国国债带来更大的抛售压力。

加拿大皇家银行驻新加坡策略师Alvin Tan在谈到10年期美国国债收益率时表示:

“如果对银行业的担忧消退,且美国CPI数据走强,本周美国10年期国债收益率收益率有可能重新达到4%。唯一可以肯定的是,波动性将保持在高位。”

三菱日联金融集团驻东京高级债券策略师井上健太(Kenta Inoue)表示:

“美国当局迅速采取了大胆措施,以确保不会发生任何意外。两年期收益率也可能反弹至5%,因为投资者认为SVB的崩溃不会构成系统性风险,也不会导致金融危机。”

本文仅代表作者本人观点,与金汇网无关。

金汇网对文中陈述、观点判断保持中立,不对所包含内容的准确性、

可靠性或完整性提供任何明示或暗示的保证。投资者据此操作,风险自担。

- 最新文章

钱进的视频

钱进的视频 赞赏

赞赏

分享内容

分享内容

京公网安备11011202003491号

京公网安备11011202003491号