- 136****1003 3分钟前购买了培训课程2023春季日元投资机会线上发布会

- 188****0068 1天前购买了培训课程2023春季日元投资机会线上发布会

- 136****6009 1天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

- 133****5987 2天前购买了培训课程2023春季日元投资机会线上发布会

- 136****4589 3天前购买了培训课程2023春季日元投资机会线上发布会

- 137****6789 3天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

关税战会推高通胀?全球通缩压力才是真正的隐形危机!

2025-06-05

网友

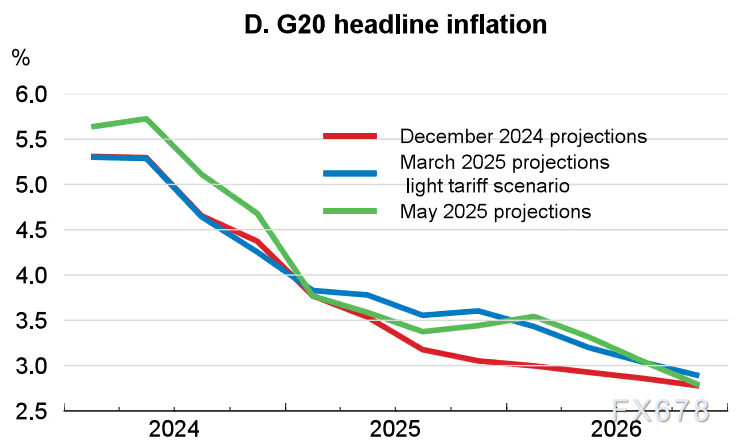

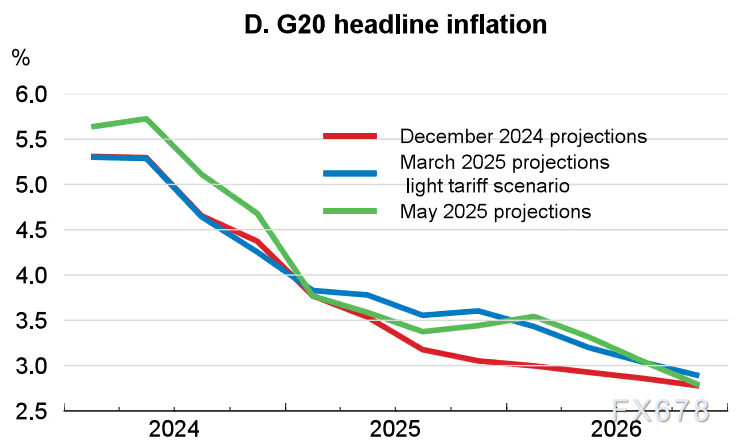

汇通财经APP讯——全球经济正站在一个微妙的十字路口,投资者、消费者和决策者们普遍担忧特朗普的关税威胁会重新点燃通胀之火,但眼下的现实却是,全球通胀下滑的压力远比预期更为强大。经济合作暨发展组织(OECD)最新预测显示,二十国集团(G20)的整体通胀率正在显著下降,而美国却成为一个“例外”,通胀预期居高不下。与此同时,亚洲大国和欧元区正奋力抵御通缩压力,瑞士甚至已重回通缩泥潭。全球通胀与通缩的博弈愈演愈烈,关税战的影响又将如何搅动这一局面?G20通胀率显著回落经济合作暨发展组织(OECD)周二发布报告指出,二十国集团(G20)的整体通胀率正呈现快速下降趋势。报告预计,2025年G20的通胀率将从2024年的6.2%大幅降至3.6%,并在2026年进一步回落至3.2%。这一趋势表明,全球经济正逐步摆脱高通胀的阴霾,通胀压力正在显著缓解。然而,这一乐观预测背后隐藏着更复杂的区域差异,尤其是美国作为“例外”的特殊表现,引发了市场的广泛关注。图:G20整体通胀预期通缩压力席卷全球尽管通胀下滑为全球经济带来喘息之机,但通缩的幽灵却悄然浮现。OECD的报告指出,除美国外,许多主要经济体正面临通胀持续低于目标水平的风险。欧元区和中国作为全球第二和第三大经济体,正努力对抗通胀下滑的趋势,而不断加深的贸易和金融联系可能进一步加剧这一势头。瑞士的案例尤为引人注目,这个以金融稳定著称的国家已再度陷入通缩,甚至可能很快重启负利率政策。这一切都在提醒市场,全球通胀下滑的力量可能比预想的更加强大。美国:通胀的“例外”之地:通胀预期居高不下与全球通胀下降的趋势形成鲜明对比,美国的通胀表现显得特立独行。OECD预测,美国通胀率将在2025年晚些时候升至略低于4%,并在2026年继续高于美联储2%的目标水平。尽管4月个人消费支出(PCE)物价指数年升幅降至2.1%,创下四年来最低,几乎触及美联储的目标,但美国消费者的通胀预期却达到数十年来的高点。这种高预期迫使美联储暂停了货币宽松周期,美国公债收益率也因此高于大多数G10国家,反映出市场对通胀回升的担忧。关税推高通胀的争议高盛经济学家与OECD的观点一致,认为美国通胀率回升至接近4%的部分原因在于特朗普的关税政策。高盛分析指出,关税的影响可能占通胀上升的近一半。然而,“关税等于通胀”的观点或许过于简单化。关税可能推高部分商品价格,但全球通缩压力的蔓延可能在更大范围内抵消这一影响。美国作为全球经济中的“例外”,其通胀路径不仅受到国内政策的驱动,还受到全球经济环境的深刻影响。欧元区:降息压力加剧在欧元区,通胀下滑的趋势尤为明显。最新数据显示,5月欧元区通胀率降至1.9%,低于欧洲央行2%的目标。这一数据为欧洲央行本周四降息25个基点铺平了道路,市场甚至预期未来还将有更多宽松政策出台。野村经济学家指出,通胀掉期定价显示,市场预期未来两年欧元区的通胀率将持续低于2%。叠加美国关税政策可能导致的经济增长放缓以及亚洲大国通缩压力的外溢效应,欧洲央行可能在9月前将利率进一步下调50个基点至1.5%,以应对潜在的通缩风险。瑞士重陷通缩泥潭瑞士的案例为全球通胀下滑的趋势敲响了警钟。这个以低通胀著称的国家已再度陷入通缩,物价水平持续下降,甚至可能迫使瑞士央行重新考虑负利率政策。瑞士的通缩现象表明,全球通胀下滑的力量可能比预想的更具渗透性。即便特朗普的关税威胁可能推高部分商品价格,但瑞士的例子提醒市场和决策者,通缩的潜在风险不容忽视。关税战的复杂影响特朗普的关税政策无疑为全球经济增添了不确定性。市场普遍担心,关税可能推高进口商品价格,从而引发通胀。然而,瑞士的通缩现象表明,全球经济中通胀与通缩的力量正在复杂博弈。关税可能在短期内推高部分物价,但全球需求疲软和通缩压力的持续存在,可能在更大范围内抵消这一影响。总结与未来展望全球通胀的快速下滑正在重塑经济格局,二十国集团的通胀率预计将在未来两年持续下降,但美国却因关税政策和消费者高通胀预期成为“例外”。欧元区和亚洲大国正奋力对抗通缩压力,而瑞士的重陷通缩为全球经济敲响了警钟。特朗普的关税威胁可能在短期内推高部分物价,但通缩的幽灵似乎比通胀的威胁更为迫近。投资者和决策者需要密切关注全球经济数据的变化,以及关税政策与货币政策的互动效应,以应对这一充满不确定性的经济环境。对金价的潜在影响全球通胀与通缩的博弈对金价的走势具有重要影响。如果全球通缩压力持续加剧,需求疲软可能削弱商品价格,进而对金价构成下行压力。然而,特朗普的关税政策可能引发市场避险情绪升温,推动投资者转向黄金等安全资产,从而支撑金价上涨。此外,若欧洲央行和亚洲大国持续加大宽松政策力度,全球流动性增加可能为金价提供一定支撑。短期内,金价可能在通缩压力与避险需求的双重作用下呈现震荡走势,投资者需密切关注美国关税政策的进展以及全球央行的货币政策动向,以把握金价的潜在机会。

关税战会推高通胀?全球通缩压力才是真正的隐形危机!

本文仅代表作者本人观点,与金汇网无关。

金汇网对文中陈述、观点判断保持中立,不对所包含内容的准确性、

可靠性或完整性提供任何明示或暗示的保证。投资者据此操作,风险自担。

- 最新文章

钱进的视频

钱进的视频 赞赏

赞赏

分享内容

分享内容

京公网安备11011202003491号

京公网安备11011202003491号