- 136****1003 3分钟前购买了培训课程2023春季日元投资机会线上发布会

- 188****0068 1天前购买了培训课程2023春季日元投资机会线上发布会

- 136****6009 1天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

- 133****5987 2天前购买了培训课程2023春季日元投资机会线上发布会

- 136****4589 3天前购买了培训课程2023春季日元投资机会线上发布会

- 137****6789 3天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

最早下个月就降息?今晚非农带来第一个挑战

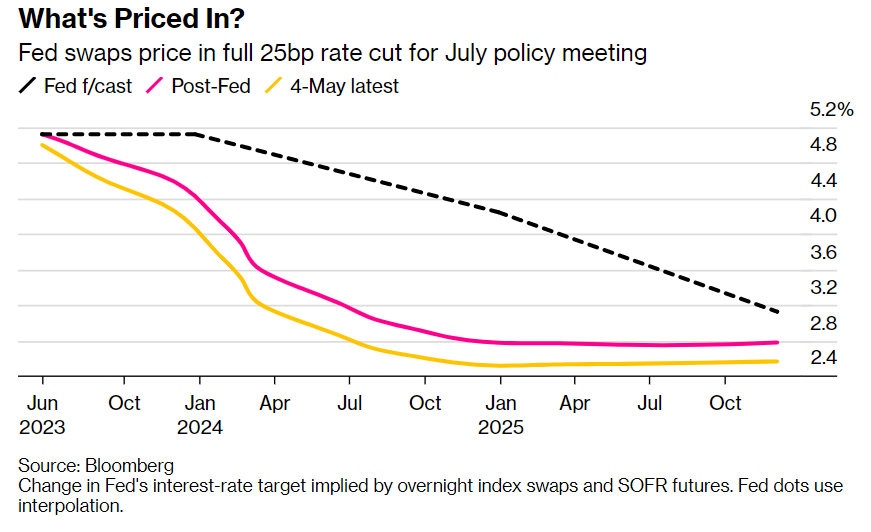

周四,关注美国地区银行股暴跌的债券交易员得出结论:美联储可能会在7月之前降息25个基点,以应对信贷环境收紧。

与美联储会议日期相关的掉期合约暴跌,7月利率一度跌至4.82%,比5.08%的有效联邦基金利率水平低0.25个百分点。短期国债收益率也大幅下跌,5年期国债收益率跌至去年8月以来的最低水平。6月互换利率处于5%左右的低位,反映出6月份降息的可能性为四分之一,而12月利率下降了30多个基点,充分反映了进一步降息的预期。

短期债券收益率已经连续第三个交易日下跌,本周KBW地区银行指数(KBW Regional Banking Index)暴跌逾10%。北京时间周四凌晨,美联储在宣布利率决定的声明中暗示,有可能在6月暂停加息,以评估迄今为止加息行动的影响,此后股市加速下跌。对政策敏感的两年期美债收益率一度下跌15个基点至3.65%,自周一以来下跌逾50个基点。五年期美债收益率一度下跌10个基点,至3.20%左右,这是8月30日以来的最低水平。这一期限美债被视为美联储下一个降息周期的晴雨表,其收益率曾在今年3月8日达到4.37%的峰值,在今年大部分时间里都超过了较长期美债的收益率。但现在它的收益率低于10年期美债。

德意志银行首席国际策略师Alan Ruskin表示:

“通过将7月份降息25个基点的几率提高到50%以上,市场实际上是在说,错的是昨天的加息,而不是随后的地区银行股的价格波动。”

TCW投资组合经理Harrison Choi表示:

“在某个时候,美联储将不得不降息,因为我们认为压力将继续存在,这可能导致经济大幅放缓。虽然从7月开始降息的定价可能还为时过早,但价格走势表明,市场认为情况可能会恶化,并迫使美联储采取行动。”

较长期国债收益率的跌幅较小,周四纽约尾盘小幅走高,显示出对美联储面对通胀上升的谨慎态度的担忧。30年期美债收益率较5年期国债收益率高出近50个基点,本周稍早为17个基点。Vanguard Asset Management全球利率主管Roger Hallam表示:

“由于美联储按兵不动且通胀仍然居高不下,较长期美国国债可能需要一些额外的期限溢价。”

本周五美国非农就业报告即将出炉,债市涨势和人们对今年降息的信心将受到考验。周四纽约市场尾盘,美国国债收益率从日低反弹,表明降息预期有所缓和。根据外媒对经济学家的调查,预计4月份非农就业人数将增加18.5万人,而前值为23.6万人,工资同比增速预计将保持在4.2%。

由于对银行信贷的担忧,且4月通胀数据将于下周公布,任何因非农数据走强而引发的抛售都可能会找到买家。另外,美联储将于下周一公布其高级贷款官员调查,预计将显示银行贷款进一步收紧。

本文仅代表作者本人观点,与金汇网无关。

金汇网对文中陈述、观点判断保持中立,不对所包含内容的准确性、

可靠性或完整性提供任何明示或暗示的保证。投资者据此操作,风险自担。

- 最新文章

钱进的视频

钱进的视频 赞赏

赞赏

分享内容

分享内容

京公网安备11011202003491号

京公网安备11011202003491号