- 136****1003 3分钟前购买了培训课程2023春季日元投资机会线上发布会

- 188****0068 1天前购买了培训课程2023春季日元投资机会线上发布会

- 136****6009 1天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

- 133****5987 2天前购买了培训课程2023春季日元投资机会线上发布会

- 136****4589 3天前购买了培训课程2023春季日元投资机会线上发布会

- 137****6789 3天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

货币基金突然“大出血”!银行业真的“康复”了?恐怕没那么简单

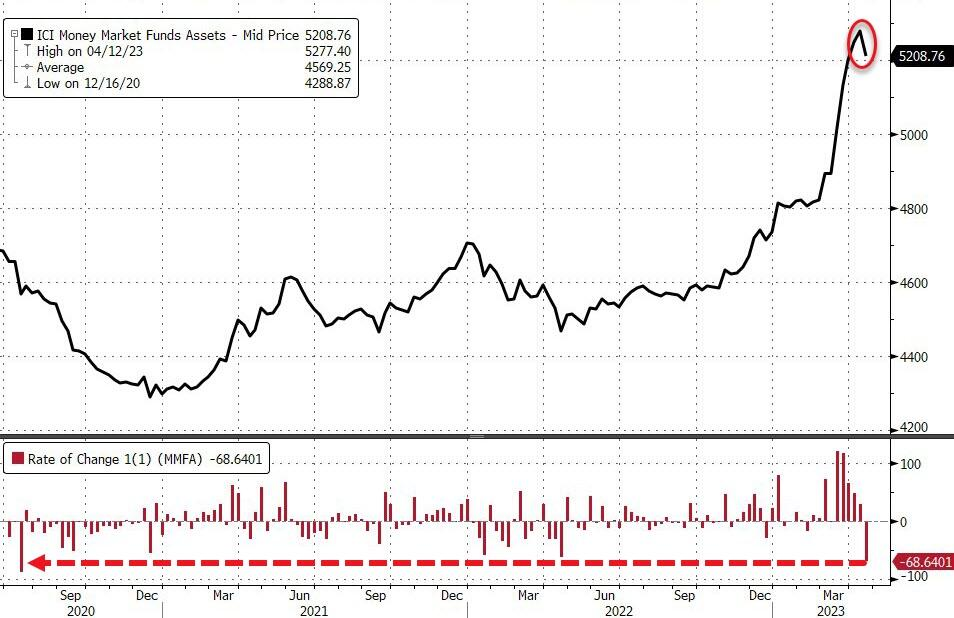

,在前期银行业动荡导致资金大笔流入美国货币市场基金,并创下5.2万亿美元的历史最高规模后,该市场本周迎来首次资金流出。美国投资公司协会(ICI)表示,4月19日当周货币市场基金流出了686.4亿美元,为2020年以来的最大单周流出规模。

细分来看,机构投资者撤出了589亿美元,散户投资者撤出了97.2亿美元。好消息是,这表明上周银行的存款流入可能加速。至少在投资者看来,短期内银行业危机正在缓解。

然而,事情从来都不会那么简单,正如美国银行早些时候指出的那样,每年的这个时候又是公司从货币市场基金中提取现金来纳税的时候。

这是有数据支撑的。2022年4月的第三周,货币市场基金的机构资金流出416亿美元。2021年同期机构的资金流出量约196亿美元。2020年由于新冠疫情的捣乱不计入统计,2019年同期也出现了423亿美元的撤资。

与过去几年相比,今年598亿美元的机构资金流出规模更大,但资金流出的季节性驱动性质应该会抵消目前任何对美国银行业的乐观情绪。

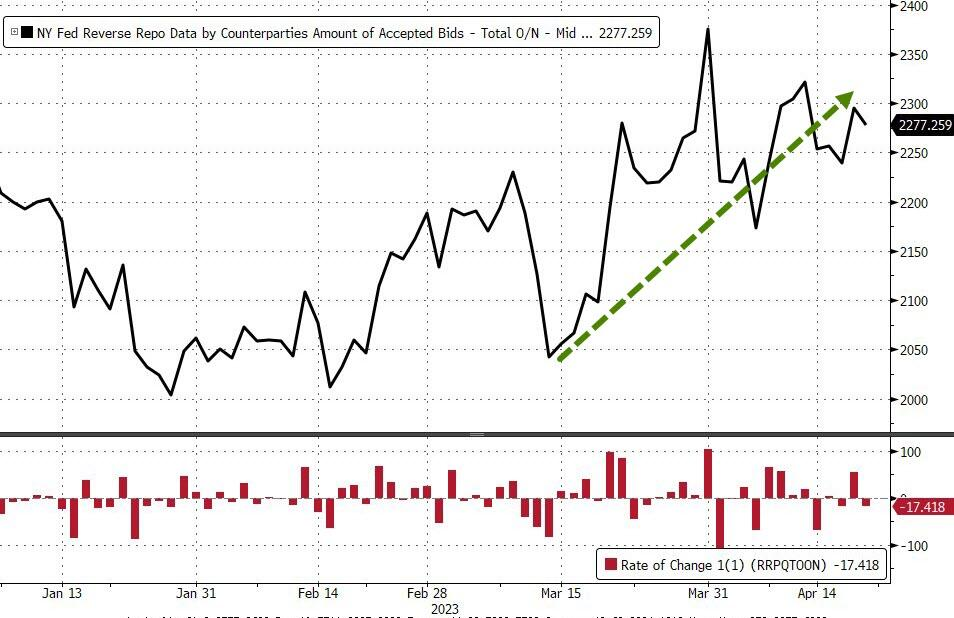

事实上,确实有迹象表明银行业流动性依旧紧张,美联储逆回购工具的使用规模继续上涨。

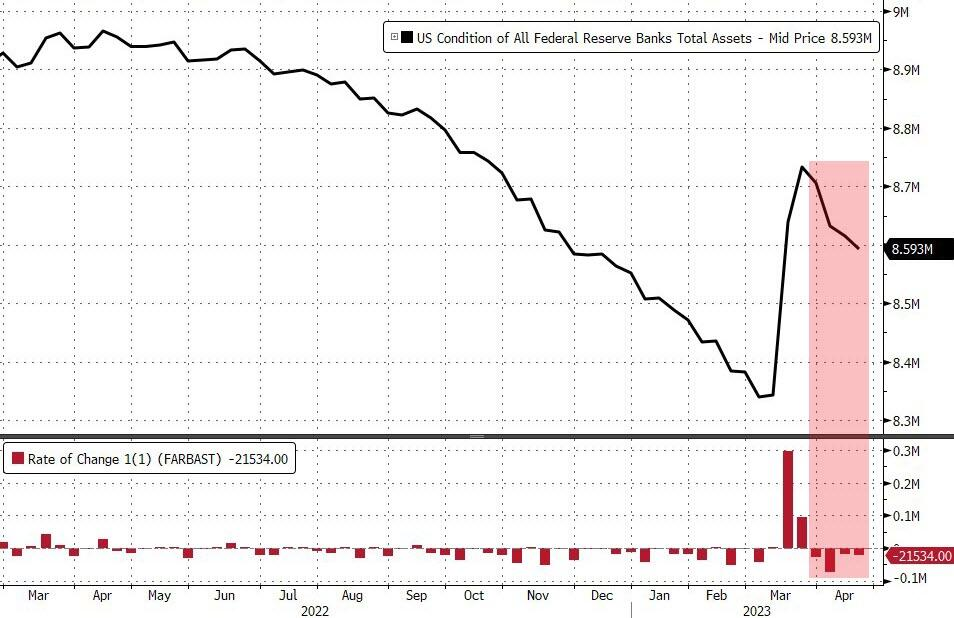

在上周美联储的资产负债表因银行业复苏而大幅缩减后,所有的目光都将聚焦在H.4.1的更新上。最新数据显示,得益于170亿美元的QT,美联储资产负债表连续第4周缩水,降幅为215亿美元,较上周略微扩大。

注:美联储每周四发布周报,即H.4.1, 其中提供了12个地区联邦银行的资产负债情况的汇总报告。

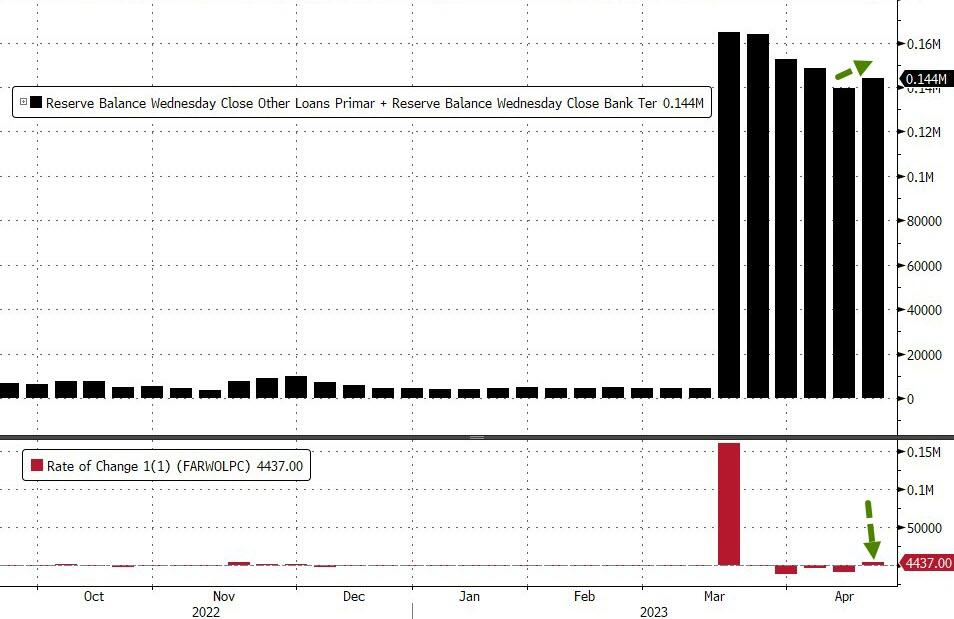

但查看美联储提供的实际准备金组成部分可以发现,美联储通过两个支持贷款工具向金融机构提供的未偿贷款实际上从前一周的1390亿美元增加到1440亿美元,为五周内首次,仍然大大高于硅谷银行倒闭之前的45亿美元……

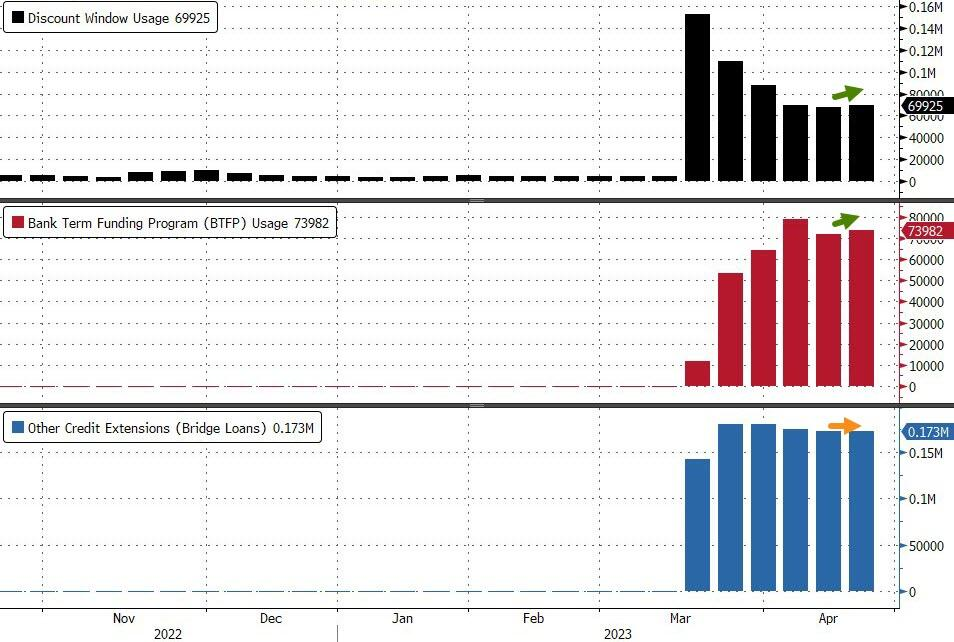

美联储支持贷款的构成也发生了变化:贴现窗口的使用量增加了16亿美元,达到699亿美元(下图上窗格),同时美联储全新的银行定期融资计划(BTFP)的使用量增加了21亿美元,达到739.8亿美元(中间窗格),而前一周为790亿美元。与此同时,其他信贷延期——包括美联储向FDIC为解决硅谷银行以及签名银行倒闭问题而设立的过桥银行提供的贷款 ,保持在1730亿美元不变(下窗格)。

随着货币市场基金出现资金流出、银行获得存款流入和美联储资产负债表再次收缩,银行业危机似乎已经结束。与此同时,股市多头还怀抱美联储将放松紧缩政策的希望。

越来越清晰的信号将坚定美联储的信心,而近期政策制定者的讲话最近几乎都在强调一种立场——通胀仍然太高、维持更高利率的时间将更长。这可能打碎市场对2023年下半年大规模宽松盛宴的幻想。

接下来,投资者应拭目以待,看看货币市场基金的资金流出是“真实的”,还是仅仅是通常的由税收驱动的撤资。

本文仅代表作者本人观点,与金汇网无关。

金汇网对文中陈述、观点判断保持中立,不对所包含内容的准确性、

可靠性或完整性提供任何明示或暗示的保证。投资者据此操作,风险自担。

- 最新文章

钱进的视频

钱进的视频 赞赏

赞赏

分享内容

分享内容

京公网安备11011202003491号

京公网安备11011202003491号