- 136****1003 3分钟前购买了培训课程2023春季日元投资机会线上发布会

- 188****0068 1天前购买了培训课程2023春季日元投资机会线上发布会

- 136****6009 1天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

- 133****5987 2天前购买了培训课程2023春季日元投资机会线上发布会

- 136****4589 3天前购买了培训课程2023春季日元投资机会线上发布会

- 137****6789 3天前购买了徐静雅老师的培训服务2023春季日元投资机会线上发布会

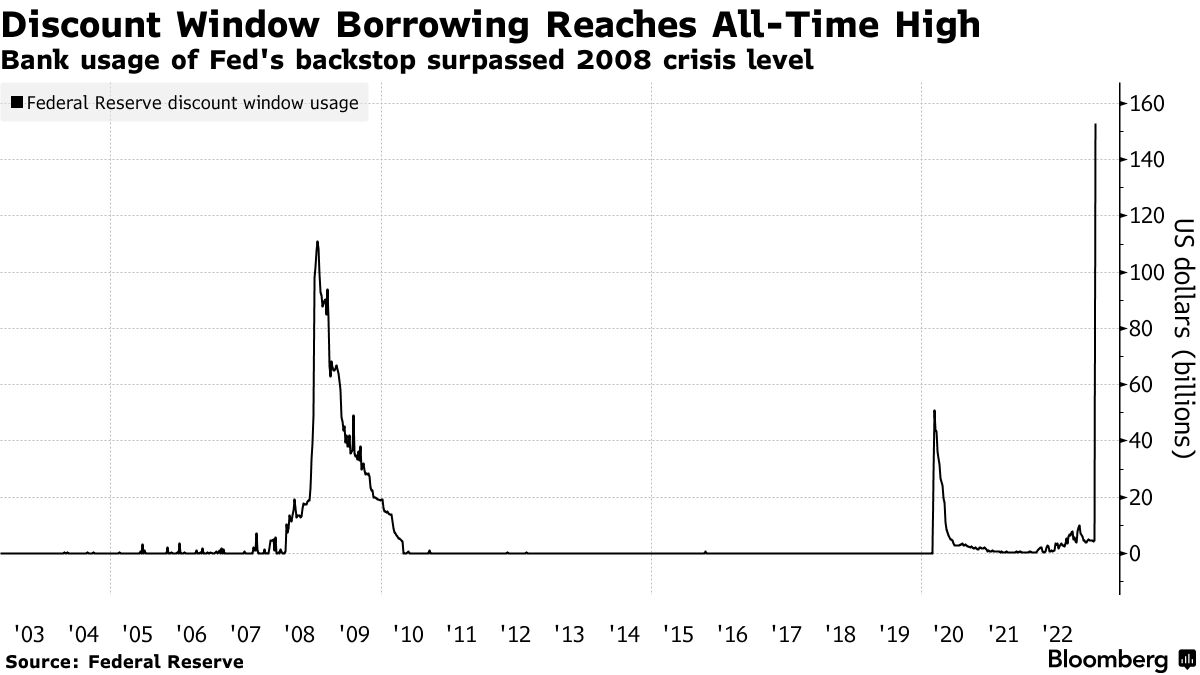

一周借走3000亿美元!美联储贴现窗口使用量超过金融危机时期

最近一周,银行从美联储的两项担保工具总共借款1648亿美元,显示出硅谷银行破产后资金紧张加剧的迹象。美联储的紧急贷款在过去一周跃升约3000亿美元。

美联储公布的数据显示,截至3月15日当周,银行通过贴现窗口借贷1528.5亿美元,创历史新高,高于前一周的45.8亿美元。贴现窗口是银行的传统流动性保障。此前的历史最高纪录是2008年金融危机期间达到的1110亿美元。另外,美联储新的银行定期融资计划(BTFP)又提供了119亿美元贷款。该计划是在上周末推出的,以美国国债等其他抵押品为抵押的,向银行提供期限最多一年的贷款。

综合来看,通过这两家担保机构提供的信贷表明,在加州硅谷银行和纽约签名银行上周相继倒闭后,银行体系仍很脆弱,正在应对存款转移问题。上周其他信贷额度总计1428亿美元,其中包括美国联邦存款保险公司(FDIC)为硅谷银行和签名银行提供的贷款。

“这与我们的预期大致相符”,美国银行证券驻纽约的美国经济主管迈克尔•加彭(Michael Gapen)表示。他说,贴现窗口借款利率高于新的银行定期融资工具,可能反映出银行能够在贴现窗口质押的抵押品范围更广。

周四下午,美国最大的几家银行同意向第一共和国银行存入约300亿美元的计划,这是美国政府为稳定这家遭受重创的加州银行而精心安排的。上周末,美国财政部和FDIC介入并行使了不同寻常的权力,以保护硅谷银行和签名银行的所有储户。

美联储还采取了不同寻常的措施,通过保证银行有足够的流动性来满足所有存款需求,扩大了安全网。BTFP允许银行以票面价格向政府提供抵押品,以换取一年期贷款。政府官员当时表示,银行体系中有足够的抵押品来覆盖所有储户。

摩根大通的分析师估计,新的担保计划最终能提供的流动性上限为2万亿美元,不过他们也得出了一个较小的结果,约为4600亿美元,依据的是美国六家银行的无保险存款数量,这六家银行的无保险存款占总存款的比例最高。

美联储资产负债表从3月8日的8.39万亿美元跃升至3月15日的8.69万亿美元,为去年11月以来的最高水平。

零对冲表示,上周,美联储新的BTFP只提供了119亿美元贷款,这与高盛之前的表述一致:

“虽然使用BTFP是衡量存款外流给银行带来压力程度的最直接指标,但许多银行表示,只有在耗尽其他资金来源(如FHLB预付款、大额存单发行和批发债券市场)后,它们才会使用BTFP。”

零对冲还称,摩根大通总经理Panigirtzoglou估计,BTFP工具可能会增加多达2万亿美元。然而,以每周110亿美元的速度,我们将不得不等待相当长的一段时间才能实现摩根大通的目标。无论如何,我们现在可以说,就所有意图和目的而言,量化紧缩已经结束,只要存款继续外逃,美联储的资产负债表将继续上升。

本文仅代表作者本人观点,与金汇网无关。

金汇网对文中陈述、观点判断保持中立,不对所包含内容的准确性、

可靠性或完整性提供任何明示或暗示的保证。投资者据此操作,风险自担。

- 最新文章

钱进的视频

钱进的视频 赞赏

赞赏

分享内容

分享内容

京公网安备11011202003491号

京公网安备11011202003491号